不動産投資の世界を覗く(その2)…ROEとROAの思想の違い

今回は、ROEとROAの思想の違いについて説明します。

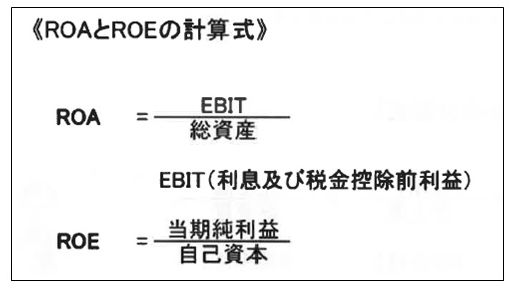

ROEとはReturn On Equityの略で、会社が株主から預かっている資本をいかに効率的に運用し、どれだけの収益を上げているかが判ります。株主への配当について考える時に必要となります。Equityは自己資本の意味です。

ROAとはReturn On Assetsの略で、事業に投下されているすべての資産がどれたけ利益(リターン)を産み出しているかを示す指標です。会社本来の経営活動、例えばメーカーであれば仕入れ、製造、販売という会社の目的である経営活動の能率性や効率性を評価するために利用されます。

両者はザックリと資産の収益性、つまり会社へ投資された資金を活用してどれだけの成果を上げたかを表す指標という点では同じです。しかし、計算式にも違いがあるように、両者にはもちろん違いもあります。主な相違点を以下に示します。

分母の資産の違い

ROAの分母には会社の総資産を使用しますが、ROEでは株主の持ち分である自己資本を使用します。この違いは、誰にとって重視される財務諸表なのか、に起因します。ROEは、株主が自分の出資も含めた持ち分に対して会社がどれだけ儲けてくれたかという、言わば株主にとっての投資利回りを表します。従って、ROEは株主が重視する財務諸表です。

これに対して、ROAの分母である総資産には、株主だけでなく金融機関や取引先などから調達した負債も含まれます。つまり、自己資本と負債を含めた資産全体の運用結果としての収益性を表すのがROAです。そして、会社総資産を効率的に活用して成果に結びつけるのは経営者の責任ですから、ROAは経営者が重視する財務諸表と言えるでしょう。

分子の利益の違い

ROAとROEでは資産(分母)だけでなく、利益(分子)も異なります。ROEは株主が会社に投じた資金に対する株主へのリターンを計る財務指標なので、分子の利益には株主に帰属する利益である当期純利益が使われます。ROAの分子には、株主の取り分だけでなく債権者の取り分(支払利息)も含んだ利益と言う意味でEBIT(利息及び税金控除前利益)を使用しますが、日本では経常利益で代用するのが一般的です。

財務レバレッジの有無

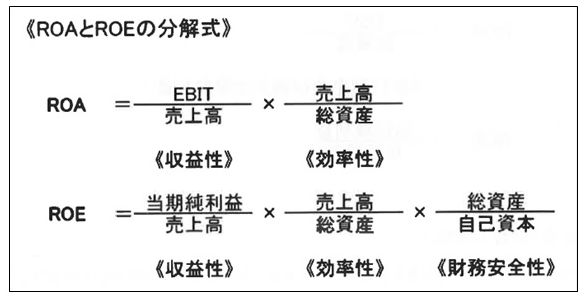

ROAとROEをそれぞれ分解すると以下となります。

ROAは売上高経常利益率(収益性)と総資産回転率(効率性)の2つの財務諸表に分解できます。ROEは、売上高当期純利益(収益性)と総資産回転率(効率性)に加えて財務レバレッジ(安全性)の3つに分解されます。使用する利益に違いはあるものの、収益性と効率性が表す意味は概ね同様です。財務レバレッジは財務安全性の財務指標である自己資本比率の逆数であり、財務レバレッジが大きくなるほど会社の財務安全性は低下します。

前述のようにROAとROEは誰にとって重視される財務指標かが異なります。財務レバレッジが高まるということは、株主にとっては自分以外に会社に資金を投じてくれる債権者などの投資家が増えることを意味します。その結果、会社のビジネスや利益が大きくなり自分の取り分が増えることは株主にとっては好ましいでしょう。この意味は、どれだけ儲かっても債権者は事前に約束した一定の分しか要求しませんから、その分株主の取り分が増加することになります。一方で、会社が赤字になるなど業績が悪化する場合は株主の被る損失は大きくなります。

一方で、経営者の視点からは、手持ちの戦力である総資産をフル活用して成果に結びつけるためには、新製品の開発、市場の開拓、経費削減等により収益性を高める、在庫を圧縮するなど資産の効率性を高めることが求められます。また、計算式からも明らかなように、ROAを高める経営をすれば結果としてROEも高まります。

ROE指標を重視するTDK

70年代の後半に、アメリカでROEという概念が出て来ました。TDKが早速この概念を取り入れ、日本で初めて無担保普通社債を発行して会社の信用だけでお金を借りる時代の先陣を切りました。これには株式発行による増資をしないで、社債発行による自己資本を増やしてROEを維持する意図もありました。

社債と株式の違い

社会的に一定の信用力のある発行体が資金を調達する場合には、社債発行、株式発行、融資があります。

事業会社が発行する社債には、幾つか種類があります。普通社債、新株予約権付社債、転換社債型新株予約券付社債などです。そして、これらの社債は下記の点で分類されます。

・オプションの有無

・債権者名義の管理の有無による区分(記名・無記名)

・募集の仕方による分類(公募・私募)

・担保の有無による分類

・利払い方式による分類(固定利付、変動利付、割引債)

このうち担保の付されている社債を担保付き社債、付与されていない社債を無担保社債といいます。

社債とは、企業が必要となる資金を調達するために発行する「債券」で、お金を借りたことを証明する「借用証書」に該当します。借用証書と返済日、支払われる利息があらかじめ提示されています。企業は一般の投資家から迅速に資金調達ができることに加え、銀行預金の金利が低い中、投資家にとってはより高い利息を得る手段となります。

社債には、大きく分けて「普通社債(SB)」と「転換社債(CB)」と「ワラント債」「劣後債」「電力債」の5つがあります。

普通社債(SB)は、英語でStraight Bondと言い、返済期限が設定され、その間に投資家に利息(クーポン)が支払われる社債です。信用リスクが高い社債ほど利息も比較的高くなる傾向があります。

転換社債(CB)は、英語でChangeable Bondと言い、一定の価格において、社債を発行している企業の株式に転換できるという特別な条件付きの社債です。通常の利息が得られるだけでなく、株との転換により値上がり益が得られます。しかし、普通社債と比較して利息が低いことがデメリットです。

ワラント債は、社債と株式を一定の価格で購入できる権利が付帯された社債です。先程の転換社債は、社債を株式に転換できるのですが、ワラント債は、通常の社債に加え株式を購入するための資金が追加で必要になります。

劣後債とは、社債を購入した投資家に対して、弁済順位が低い社債です。弁済順位が低いため、企業に破綻などの事態となった場合に損失を被る可能性が高くなりますが、その分利息が高く設定されているのが特徴です。

電力債は、電力会社が発行する債券です。電力債は電気事業法で一般担保付社債を認められており、万が一電力会社が倒産しても、保有資産から他の債権者より優先して返済を受けることができます。

株の購入と社債の購入の違い

企業が資金を調達する方法として「株式」を発行する方法がありますが、株と債券はその特徴が異なります。

株を購入することは、出資という形になるため、株式会社の一部を購入することになります。株を購入することは、出資という形になるため、株式会社はその金額の返済義務はありません。また、投資家が配当を毎年得られる保障はありません。但し、企業の業績が良くなれば、評価が上がり値上がり益が得られる他、利益の一部を還元する配当金が得られる可能性はあります。

社債を購入することは、「企業にお金を貸すこと」です。償還期限を迎えると、貸したお金は利息付きで戻ってくることが約束されています。但し、企業が破綻などの事態になった場合、返済されないリスクがあります。株とはことなり、株価上昇による値上がり益や配当金は得られないため、株式投資と比較するとリターンは大きくありません。また、社債には株主総会が議決権を行使するといった権利が付与されず、経営への関与はできません。社債のメリットは定期預金に比べて利息(利率)が高いことです。例えば、みずほ銀行の定期預金の金利は0,01%となっています(2018.3)。一方、社債を見ると、2017.3のソフトバンクの無担保社債で2.3%に設定されています。

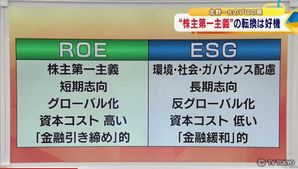

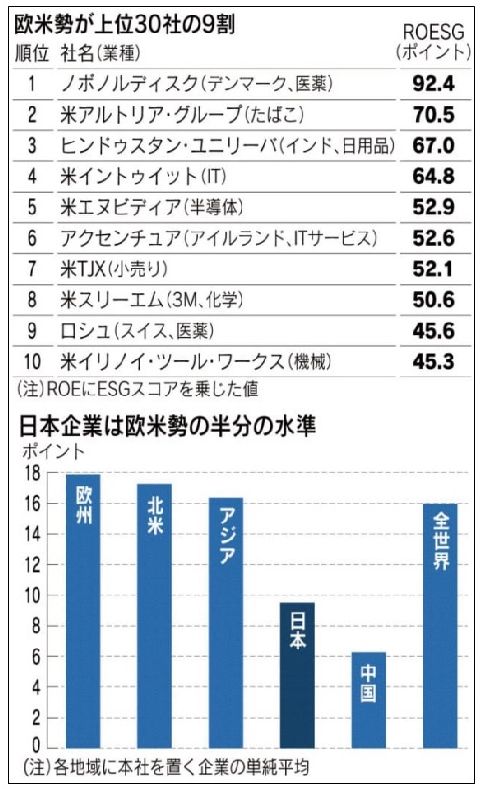

ESG+ROEの観点の評価

持続的に鉱収益を上げられると評価できる企業には、欧米勢が多いことがわかりました。ESGスコアと自己資本利益率(ROE)を使って評価したところ、上位100社のうち8割を欧米企業が占めました。環境や労働問題など社会の要請に鈍感な企業は顧客や人材、投資マネーを引き寄せられません。日本企業も両方の指標を上げる必要があります。

企業評価では従来、ROEが重視されてきたが、自動車大手の排ガス不正問題などを受けて、社会に役立つ企業でなければ収益を保てないとの見方が一般的になってきました。投資家も収益力とESGの両方を求めるようになっています。

利益が出た時に、自分で自分の会社の株を購入する事は良く行われています。これは、自分の会社の株を購入することで、自己資本を増やすことを意味し、ROEを適当なレベルに保持することに相当します。皆さんこの様な操作をどう思われますか。