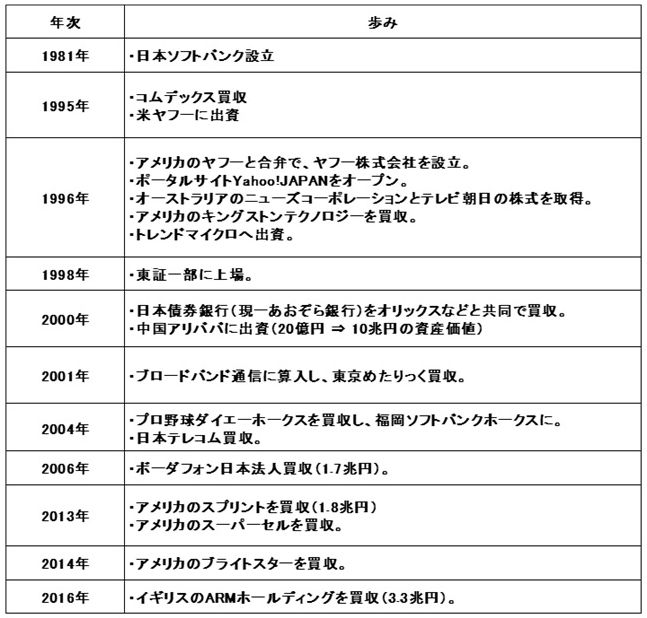

孫正義の投資戦略(その6)…M&Aを大胆に進めてきたSBGの拡大戦略

孫正義が率いるSBGは、

・ 1981年パーソナルコンピュータ用パッケージソフトの流通業を開始しました。

・ 1996年にYahoo!BBの買収、2006年の日本ボーダフォンを買収し、自ら経営するソフトバンク㈱を核として携帯電話事業へと進出しました。

・ 2013年にアメリカのスプリントを買収、2016年にイギリスのアーム社の買収し、2015年にはSBGを形成し、投資会社へと変貌して行きます。

・ 2017年5月には「10兆円ビジョンファンド」を立ち上げました。

・ 2019年7月に、「2号ビジョンファンド」を立ち上げるまでになりました。

孫正義氏はM&A(Merger and Auquisition)を基本とした事業の拡大戦略を取っています。しかも、かなり大胆な挑戦を行っているように見受けられます。

M&Aと言っても、合併、買収、営業譲渡など様々な形があり、その企業が持つ土地や建物、のれんや信用などの資産のほか、労働問題、環境問題など企業を取り巻くあらゆる要因について、現状のみならず将来にわたるトータルな判断が必要となってきます。今回はこのM&Aについて少し全体をもう一度復習しながら、孫氏のM&A戦略を眺めて行きます。

私は1999年4月に中小企業診断士資格(鉱工業)を取得しました。試験問題には当然M&Aに関するものがありましたが、当時の講義ではM&Aは下記の様な内容でした。

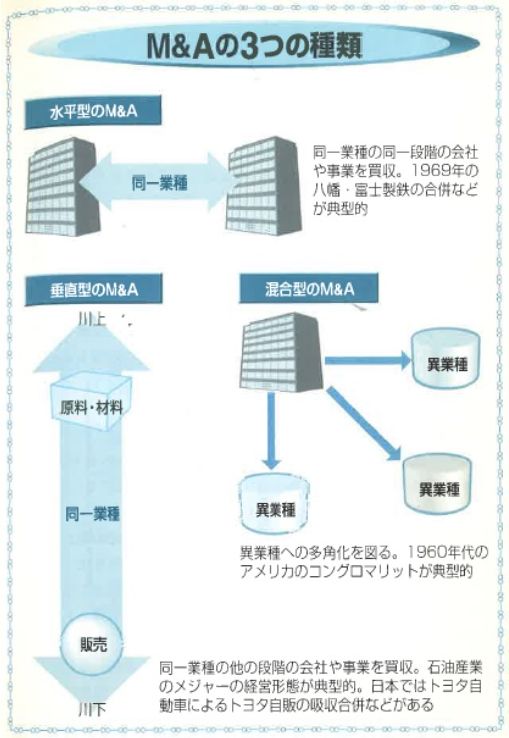

水平型、垂直型、混合型のM&A

水平型のM&Aとは、同一業種のなかで同じ段階の企業を統合していくM&Aを指します。例えば石油業界ですと、石油採掘段階、精製段階、販売段階などに分かれますが、石油精製事業を行う会社が、他の石油精製事業を行う会社を買収するという場合は、この水平型に区分されることになります。横に広がるイメージです。

これに対して垂直型のM&Aは、同一業種の中で、異なる段階の企業を統合していくM&Aを言います。上の石油産業の例だと、石油採掘事業を営む会社が、石油精製会社や石油製品販売会社などを買収していく場合が、この垂直型M&Aに区分されます。水平型に対し、縦に伸びるイメージがあります。

混合型のM&Aは、水平型や垂直型のM&Aに対し、他の業種の会社や事業を買収していくM&Aを言います。1960年代のコングロマリット(複合企業)によるM&Aが混合型M&Aの象徴とも言えます。

M&Aの進め方

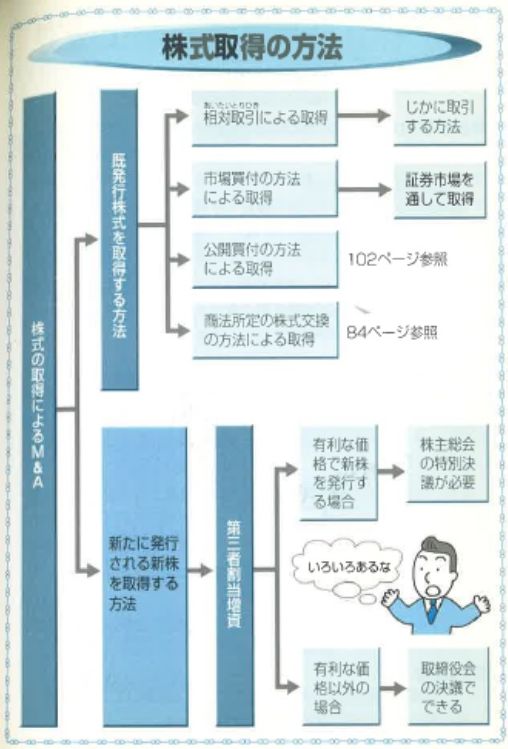

M&Aには、対象となる会社の経営陣(取締役会)の同意のもとに進められる友好的M&Aと、そうした同意なしで進められる敵対的M&Aがあります。対象会社の取締役会の決議にもとづいて行われる第三者割当増資は、当然、友好的なM&Aの場合に限られます。

敵対的なM&Aでは、サタデー・ナイト・スペシャルのように、事前の接触は一切なしで公開買付を発表することがあります。また、ベア・ハッグのように事前に何らかの水面下での交渉を経た後、それが決裂して敵対的な公開買付に至る経緯をたどるケースもあります。

M&Aの目的で株式を取得する有力な方法として、公開買付(TOB:Take-Over Bid)があります。これは不特定多数の者に対し、取引所を通さずに新聞などで株券の買付けを公告して応募者を募り、株式を買い集める方法を言います(証券取引法27条の2)。

LBOとは、Leveraged Buy Outの略で、日本では「買収先資産担保借入による買収」などと訳されています。ちょうどてこのように、買収対象会社の資産や将来のキャッシュ・フローを担保に必要な資金の大半を外部からの融資などで調達して買収するところから、このように呼ばれています。2006年のソフトバンクのボーダフォン買収は、このLBOが使われました。

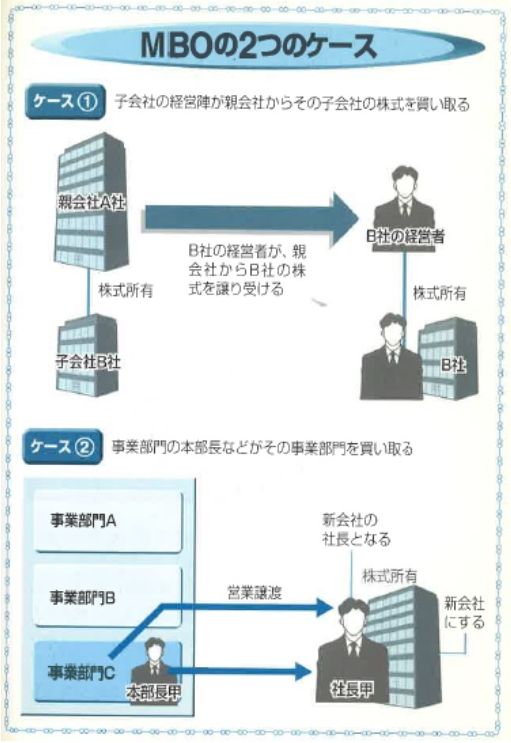

LBOとよく似た言葉にMBO(management Buy out)があります。MBOは、それまで子会社や事業部門のマネジメントに従事してきた経営者が、その子会社や事業部門を親会社などから買収することをいいます。

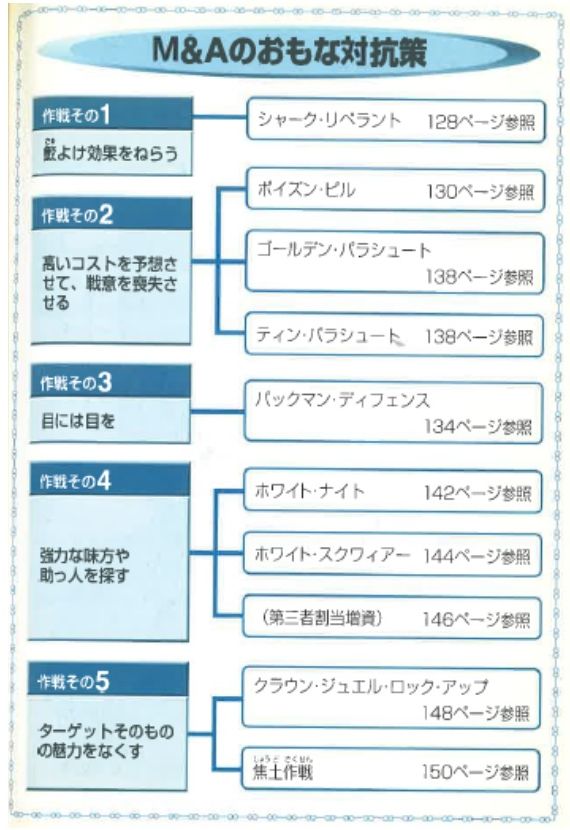

M&Aに対抗する防衛手段

M&Aに対抗する防衛手段は実に多く、一例を挙げると以下となります。

歴史的には、1960年代にシャーク・リベラントをM&A対抗手段として採用する米国企業がすでに出現していますが、ポイズン・ピルなどの対抗手段が考案され、本格的に普及したのは1980年代に入ってからのことです。

2000年12月に小川好澄著「M&A」が夏目社から出版されました。本書でのM&Aの実施状況について、これまでの我が国におけるM&Aの多くは、経営破綻企業の救済などを目的に、メインバンク主導で行ったり、産業政策の観点から行政主導で行うなどの形だったと言えます。

しかし、バブル経済の崩壊にともなう事業ポートフォリオ再編(リストラクチャリング)の必要性が高まるなか、M&Aは事業進出・撤退の最も効果的な手段として検討されるようになり、最近では日本企業の間にもすつかり定着してきました。こうした背景には、1990年代に入ってから起きた日本企業を取り巻く環境の著しい変化があげられます。

(1) 1990年のバブル崩壊後の企業の株式持ち合い解消の動きと金融機関の体力低下による安定株主構造の緩み

(2) 1997年の外国為替管理法の改正による資本市場のグローバル化の一層の進展

(3) 1998年の独占禁止法の改正や1990年の公開買付制度などの見直しなどの規制緩和

(4) 株主代表訴訟に見られる株主行動のグローバルスタンダード化

などです。これらの環境変化と企業側ニーズが高まり、我が国もようやく本格的なM&A時代を迎えたと言えます。

ところで、こうしたM&Aは、会社支配権を売買の対象とする取引として、他の取引、例えば、製品売買、本社屋や工場用地の売買などとは決定的に異なる内容(構造)を持っています。M&A取引が対象とするのは、「生きて活動中の企業全体」です。対象企業の製品のクオリティや将来性、対象企業が所有する土地の価値を評価するといった判断はもちろんのこと、従来の経営方針そのものに対する評価、最適な資本構成、労働問題、環境問題、製造物責任問題などの潜在的可能性がないか、係争中の訴訟の行方はどうかなど、およそ企業を取り巻くあらゆる要因について、現状のみならず将来にわたる判断が必要となってきます。

企業をM&Aに駆り立てるものの代表的考え方は下記の様なものです。

(1) 複数の企業が1つになることで、シナジー効果による効率化や市場支配力の強化が図れます。

⇒ 利潤の追求

(2) 外に向けての成長 ⇒ 企業規模の成長の追求

(3) 異業種への進出、多角化 ⇒ 事業リスクの分散

(4) 株価が割安な会社に着目し、M&A後にその資産などを売却して利益を得る。

⇒ 裁定取引の動機

(5) タックス・メリットの実現

なお、裁定取引(アービトラージ)とは、同一の価値を持つ商品の一時的な価格差(歪み)が生じた際に、割高なほうを売り、割安なほうを買い、その後、両者の価格差が縮小した時点でそれぞれの反対売買を行うことで利益を獲得しようとする取引のことです。機関投資家などが、リスクを低くしながら利ざやを稼ぐ際に利用する手法です。株価指数等の現物価格と先物価格を利用した取引などが代表的です。

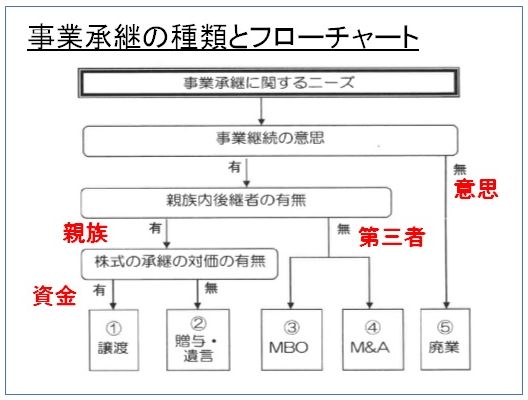

2020年頃におけるM&Aの定義

2020年頃におけるM&Aの定義としては、

(1) 事業承継などの後継者問題の解決を目的としたM&A

(2) 従業員の雇用の安定を目的としたM&A

(3) 投資回収(資金回収)を行うためのイグジット(EXIT)を目的としたM&A

(4) 個人、サラリーマンの人生戦略を目的としたM&A

(3)のイグジットとは、創業者やファンドが対象企業の株式を売却して利益を得ることです。投資家が投資した資金を回収するためのM&Aとなっています。SBGのこの領域でM&Aを仕掛けています。

昨今では、個人資産の増加や老後の安定した生活を求めて会社や事業を譲り受けるケースもあります。また、個人で運用しているWebサイトをM&Aによって売却して利益を得て、老後に備える場合もあります。

我が国でも、企業の生き残りをかけた事業ポートフォリオの再編(進出や撤退)が、時代の大きなうねりとなって押し寄せてきているように思いますが、皆さんはどう思われますか。