高齢期の投資戦略(その2)…名言に学ぶ投資の奥義

株式投資は本来、客観的な情報に裏付けされた合理的な行為でなければなりません。にもかかわらず、多数の投資家が古い格言を口にするのは、投資行為に占める心理的要素が大きいためです。最後の決断に際して、何かに拠り所を求める、その役目を格言が果たしていると言えそうです。ですから、あくまで客観的な情勢分析をベースとして、投資判断の参考としてこれらの格言を活用することが望ましいと言えます。

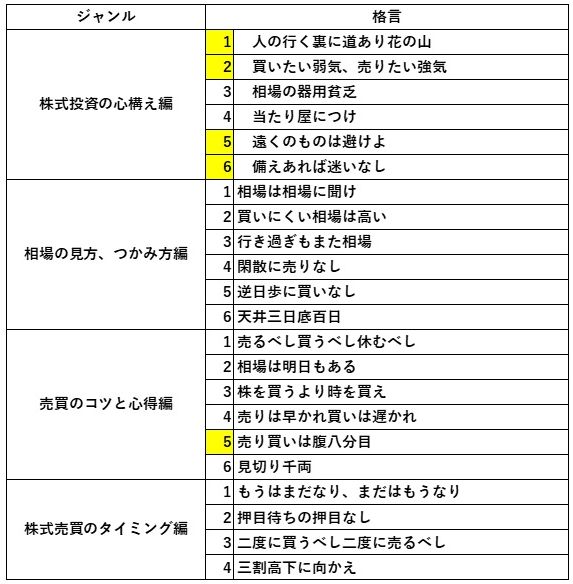

1971年に証券広報センターが発刊した「格言は生きている」という小冊子があります。長い歴史を持つ相場格言を、「株式投資の心構え」「相場の見つけ方」「売買のコツと心得」「株式売買のタイミング」の4つのジャンルに分けて掲載したものです。株式投資のヒントとして役立てられそうです。

今回はその中でもちょっと気になる格言を取り上げます。

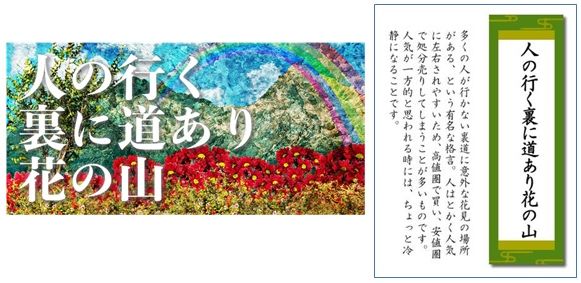

「人の行く裏に道あり花の山」

株式投資の格言といえば、何をおいてもまず出てくるのが、この言葉です。投資家は、とかく群集心理で動きがちです。いわゆる節操もなく他人の意見に同調する付和雷同的な立場を取るわけです。それでは大きな成功は得られません。むしろ他人とは反対のことをやった方が、うまくいく場合が多いと説いています。

大勢に順応すれば、確かに危険は少ないし、事なかれ主義で何事によらず逆らわないのが世渡りの平均像とすれば、この格言、多分にアマノジャク精神に満ちています。だが、人生の成功者は誰もやらないことを黙々とやってきた人たちであり、欧米では「リッチマンになりたければ“孤独”に耐えろ」と教えるのが通例です。人並みにやっていたのでは、人並みの結果しか得られないというわけです。株式相場は、上げばかりでもなければ、下げばかりが続くこともありません。どこかで転機を迎えます。その転機を、どうしたらつかめるのでしょうか。周囲の環境や材料から続み取るのは、むろん大切なことですが、大勢があまりにも一方へ偏り過ぎたときなどには、この格言を思い出すのが良いようです。

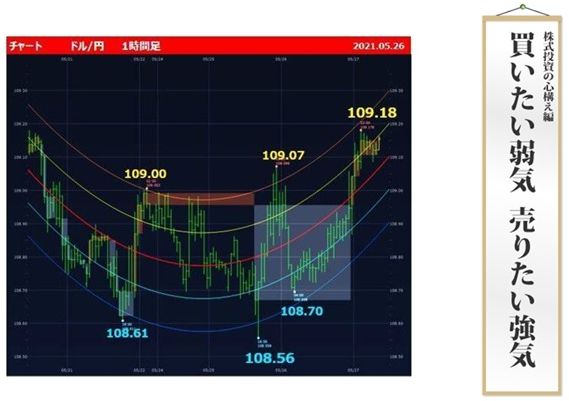

「買いたい弱気、売りたい強気」

株式投資は、将来の予測に賭ける知的利殖法だという見方があります。しかもそれは、誰の力を借りるわけではなく、あくまでも自分一人の判断によるという大前提です。人にとって、孤独な判断や決断ほど苦手なものはありません。たとえ最初から聞く気はなくとも、他人に意見を求めようとします。心の負担を減らし、自分の考えを正当化しようとするためです。逆にいえば、自分の判断に自信がなく、したがって希望的観測にすがりついている姿が浮き彫りにされています。そこで、この格言が生まれてきました。

例えば「買いたい弱気」。上げ相場のさなか、本心では買いたいと思っていながら、少しは下がって安いところで買えそうな気がしてきます。それが高じて、どうしても相場が下がってほしい、いや下がるのだという希望的観測にとらわれて“ニワカ弱気”となり、ついには逆目の売りに手を出してしまうのです。「売りたい強気」はその反対です。つまり、自分の都合で立てた仮説が、いつか自分をがんじがらめに縛り上げるようなものです。

この希望的観測を生むいわば元凶が「高値おぼえ 安値おぼえ」です。ひとたび経験した値段を忘れかね、いつまでも昔の夢に入りびたっていると、相場の転換期についていけなくなります。ところが株式の世界ほど、昔話を語りたがる人の多いところです。「あのときA株は何円で――」というたぐいです。 それが単なるお話から、現実の世界へ置き換えられると、「こんな安値があったのだから、今の株価では買えない」という結論をもたらし、大きな転換期をつかみそこなう元となります。「株価はもとの古巣に帰る」というように、将来の予測に、過去の足どりは確かに一つの手がかりとはなりますが、それがすべてではありません。

「遠くのものは避けよ」

全国の上場株はおよそ3,700(2010年10月末現在)。そのなかから投資対象を選ぶのに、わざわざなじみのないものに目を向ける必要はありません。仕事の関係とか、日常生活で愛用している商品を通じて、多少とも知識や親近感を持っている株式を選んだ方が間違いは少ないというものです。株式のことはあまり知らない家庭の主婦が、ふだん自分が使っている家庭用品のメーカーに投資して、利益を上げた実例があります。あとでその婦人が言うには「こんないい製品を作っている会社の株を持ってみたかっただけ」。つまり、投資のヒントは身の回りにいっぱい転がっています。それに気づかないで、自分の不得手な知らないものを選ぶテはないと言うわけです。

「備えあれば迷いなし」

株式投資で最も大切なことは、売買に際しての確固たる自信と決断です。少しでも迷いがあってはいけません。基盤が軟弱であれば、ちょっとしたことにも動揺しやすくなります。水鳥の羽音に驚き、枯れすすきを幽霊と間違えてギョッとする前に、揺るぎない心の備えを固めておけというわけです。同時に、まさかのときにも動じない資力をたくわえておく必要も説いています。

ギリギリの資金で株式投資をしていると、常に損をしてはいけないとせっぱつまった気持ちでいるために、わずかのことでも動揺し迷いだします。迷ったら最後、適切な処置はできなくなるのが通例です。迷いの最たるものに指し値(値段を指定する注文)の取り消しがあります。相場の動きにつれて自分の判断に対する自信が揺らぎだし、つい取り消してチャンスを失うというケースが多いわけです。そこで「指し値を取り消すな」という格言が生まれます。最初から綿密な調査と冷静な判断があれば、簡単に指し値を取り消すこともありませんが、一時的な思いつき等で仕掛けたものは“根なし草”のようなもので、ちょっとした風で流されてしまうわけです。

一方、かなり相場に練達した人がやる方法に両建て(信用取引で売りと買いを同時にやること)があります。つまり、信念がぐらつきだして、売りなのか買いなのかが分からなくなり、例えば買い建て玉があるときにそれをそのままにしておいて新しく売り建てするというものです。上げ下げをうまくつかんで、2つながらに利益を上げよう――と思うのは虫が良すぎます。だいたいが両建てになるケースは、高値で買い建てし安値で売り建てするのが多く、結局、両方とも損勘定になってしまうようです。そこで「両建て両損」という戒めの言葉が出てきます。

「売り買いは腹八分目」

この格言は、2つの意味を持っています。その一つは、最高値で売ろうとか最安値で買おうと思うなという戒めであり、いまひとつは相場に向ける資力は適当にとどめ、決して全財産を投入するなという教えです。

前者の方は、欲の爪を伸ばしてアブハチとらずにならないように、八分目くらいで我慢しなさいというものですが、八分目といったところで実際の天井、底の値段がわかるはずはなく、要はもうそろそろと思ったところで売りまたは買う心を教えているものです。言葉は悪いが「アタマとシッポは呉れてやれ」といい、骨までしゃぶろうとする愚かさを戒める格言もあります。つまり、利食いで売った株は誰かが買うわけですが、その買った人にもいくらかは食べられるところを残しておけというたとえです。

古い格言にも「天井を売らず 底を買わず」(八木虎之巻)があります。「天井売れず 底買えず」といい直した方が分かりやすいでしょう。元来が無理なことをやろうとはしないで、天井や底の近辺で売りまたは買えば十分だと思いなさいというものです。ただし、実際の天井や底を見届けてから売り買いしても、同じ八分目には違いないが、「高値おぼえ、安値おぼえ」の心に邪魔をされるおそれもあるから、この戦法をとるときには固い決心が必要となります。

一方、いまひとつの投資資金量の問題ですが、これは、無理な投資は失敗のもとであり、切迫した気持ちは必ず目をくもらせるというものです。「ぬれ手にアワはつかめない」、相場とはそういうものと知るべきです。株式投資は余裕資金で行うことが必須条件となります。

最近ですが、2021年12月10日の日経新聞には「名言に学ぶ投資の奥義」という記事がありましたので以下に紹介します。

「投資にフリーランチはない」

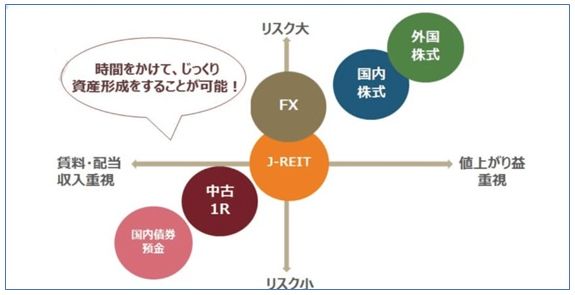

これは心すべき格言です。無料のランチはないように、投資で成功するには何らかの負担が避けられないという意味です。証券市場は株式など高リスクの商品の収益率は高く、国債など低リスクの商品は収益率が低いハイリスク・ハイリターンの世界です。つまり、高収益を望むにはリスクという厄介者と付き合わざるを得ません。もし、リスクがないのに高収益だとうたうものがあれば、間違いなく眉唾ものです。

「株式投資は三振の多いホームランバッター」

米証券取引委員会(SEC)のホームページは、「株式投資は三振の多いホームランバッターです」と国民に呼びかけています。大型優良株へ投資した場合でも、3年に1年くらいはマイナスを覚悟する必要があるということです。つまり、年によってマイナスでも、長期勝負に徹すれば株式市場の高い投資収益を享受できると説いています。

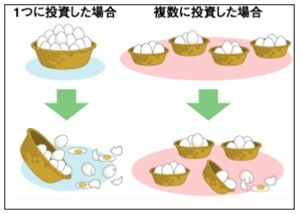

「卵を1つのかごに盛るな」

これも古くからの格言です。かごを落としたときでも卵を全滅から守るには、幾つかのかごに分けて運べばよいのです。投資の世界も同様に株式、債券、国内投信、外国投信など複数の資産クラスに分散投資をすれば、リスクの軽減が可能です。投資対象をこれぞと思う銘柄に絞り込みたい気持ちを抑え込むことが肝心のようです。

「過去のパフォーマンスは将来を保証しない」

投信を選ぶ際に、過去の成績の良し悪しで判断することが多いようです。ここも一歩立ち止まって考えることが肝心です。これは、傾聴すべき先人の言葉ですが、SECのホームページも、「投信、過去のパフォーマンス」と題し、「過去の成績を根拠にした投信選びは危うい」と訴えています。そもそも証券投資は、保有する証券の価値が上昇するのを長いタイムスパンで待つことが王道です。相場の動きを追いかけ、短期的な売買を繰り返して利益を稼ぐ方法では長続きは難しいと言えます。

語り継がれてきた投資の名言は分かりやすくシンプルです。足元の投資行動が先人の教えにかなっているかどうか、今一度チェックしたいものですが、皆さんどう思われますか。