高齢期の投資戦略(その13)…金投資信託市場の動きを読み取る

ポートフォリオ理論とは、資産を運用する場合に、複数の資産を組み合わせて持つことで、できるだけ効率的に資産を運用することを考え、そのためには各種の資産の保有比率をどのように決めれば良いのか、といったことを分析する理論となります。

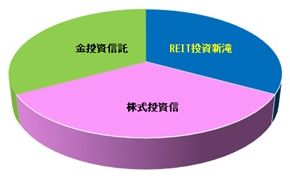

私自身は、金融商品への投資として、

(1) インデックスタイプの株式投資信託

(2) インデックスタイプの不動産投資信託であるJ-RETE

(3) 金投資信託

の3つを選びました。これら3つの商品は、それぞれの性格が異なるので、その時々の経済状態に合わせて適宜購入することでポートフォリオの効果を実現することを狙っています。

今回は、3つの金融商品の1つ金投資信託について、購入タイミングについて検討してみたいと思います。

1991~1992年にかけ金先物取引の世界を経験しました。やってみて分った事ですが、金の価格の変動は株と違って常時は非常に小さい事、ドルと金がほぼ1:1の逆相関があること、金は円とドルの為替の影響を大きく受ける特徴を持つ事を学びました。

因みに、金の価格変動については、教科書的には次の様に説明されています。

1. ドルと金価格の関係

世界の基軸通貨はドルであり、また世界経済活動の大きな部分は、ドルそのものとドル関連資産に依存しています。一般的にドル安になれば、その資産価値は減り、投機マネーはヘッジ先として他の通貨や資産を探すことになります。そのひとつのヘッジ先として従来金があります。

2. 米国経済の影響

米国経済が好調であることを示す数値が出ると、金が売られドルが買われます。米国経済下落を示す数値が出ると、逆にドルが売られ金が買われます。

3. 原油価格とインフレの懸念

原油価格が上昇している局面やインフレ懸念がある場合には、ヘッジのために金を購入しますので、それに伴い金価格も上昇します。「金はインフレヘッジ」ともよく言われる所以です。

4. オイルマネーやインド・中国の経済成長との関係

原油価格が上昇し、オイルマネーが増大すると、米国経済の先行き不安が広がり、ドル資産からの分散の結果金にマネーがシフトします。また、インドや中国では経済成長しているので、投資のために金が買われています。

5. 年金ファンドとの関係

短期的に利ざやを上げることを目的のヘッジファンド等とは違い、年金基金は長期的視野での「バイアンドホールド」となります。新規に購入された金はほとんど貯えに回るため、現下での金価格の下支えとなります。

6. 地政学的リスクの影響

「有事の金」と言われており、メキシコの債務危機、フォークランド紛争など国際緊張が勃発しますと、心理的ヘッジ先としての金が買われます。

7. 需給バランス

金の生産減少があると、将来のインフレに備えて金を長期保有しようという思惑で金が買われます。

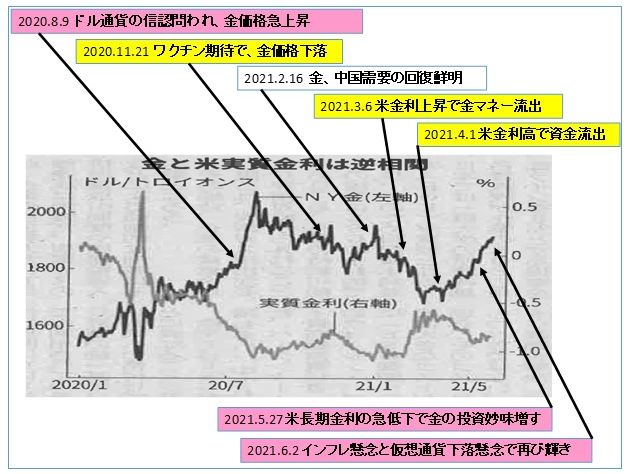

直近1年の金価格の動きを下図で確認します。

2020年年初から、中東情勢の緊迫、米中貿易摩擦、新型コロナウィルスの中国蔓延

などによるドル安背景の下で、金価格が大きく高騰し,最高2,100ドル近傍まで上昇しました。

しかし、2020年11月下旬に、金は4ケ月ぶり安値となり、1,700ドルまで低下しました。理由は、新型コロナウィルスのワクチン開発報道を受け、経済活動正常化への期待の高まりでマネーがリスク資産に流れ、安全資産である金の売りが強まりました。米景気の底堅さを示す経済指標の公表も為替のドル高を通じて金を押し下げました。

2021年6月2日の日経新聞の見出しは「金相場、再び輝き。インフレ懸念と仮想通貨急落で、1900ドル台、5ケ月ぶり高値圏」でした。その説明によれば、

インフレ懸念の高まりで米実質金利が低下基調を強め、金利のつかない金の投資妙味が増し金相場の騰勢が鮮明になっています。「デジタルゴールド」といわれ、金の代替投資先とされてきた暗号資産(仮想通貨)の急落も金の見直しにつながっていいます。また、国際指標となるニューヨーク市場の金先物は1トロイオンス1910ドル前後と約5ケ月ぶりの高値圏で推移しています。3月の同1673ドルの直近底値から反発すると急伸し、5月下旬に1900ドルに乗せました。

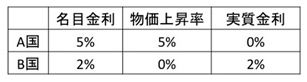

金相場は、米長期金利から市場が予想する将来のインフレ率(期待インフレ率)を引いた実質金利と逆相関性が強いと言われます。実質金利のマイナスはお金の価値の実質的な目減りを示し、実質資産である金の価値が相対的に高まるわけです。インフレのヘッジ(回避)手段としての金の投資需要も大きくなります。

米物価連動債から算出される10年後の期待インフレ率は5月上旬に2.5%台と約8年ぶりの高水準をつけました。いまは2.4%台で推移しています。年初以降、米長期金利、期待インフレ率とも上昇基調でしたが、4月以降は長期金利が頭打ちとなり実質金利が低下し、金相場の上昇につながっています。2020年に金が最高値をつけた際は、新型コロナウィルス禍に伴う米国の金融緩和で長期金利が下がり、実質金利が低下した影響が大きく出ました。同じ金相場高でも2020年と2021で背景は異なるようです。

「車の購入にビットコインを使用するのを一時停止した」という米テスラ創業者イーロン・マスク氏の発言や、中国当局の規制強化の姿勢でビットコインなど仮想通貨が急落したことも金相場が騰勢を強めた要因です。ビットコインは4月の高値から1ケ月で半値となっています。「インフレヘッジ手段として金と同様に期待されていた仮想通貨が疑念を抱かれた」ことが、金の見直しにつながったようです。

2021年1~3月に94億ドル(約1兆円)と、四半期としては13年以来の流出額を記録した金上場投資信託(ETF)は5月以降流入に転じています。仮想通貨の投資商品が年初来始めて資金流出となった時期と符合しています。「ビットコイン急落がリスクオフを醸成し、安全資産とされる金買いも誘発した」とマーケットアナリストのT氏は説明しています。

今後、「財政出動による米国の財政赤字が意識されると金価格は上昇し2,000ドル台をうかがうようになる」との見方もあります。一方、野村證券のK氏は「米雇用の回復などで今年後半に向けてインフレ期待が高まる」と見ています。「米連邦準備理事会(FRB)が利上げというタカ派的な姿勢を強めれば、名目金利が期待インフレ率以上に上がり、実質金利のマイナス幅が縮む」と金相場に逆風となる可能性を指摘されています。

結論としては、金を狙うのであれば、米国の金利が上昇しドル高となった時に金を仕込み、金利が下落してドル安となって、金価格が上昇した時に売るのが常套手段であると思われます。現在2021年6月ですが、米国長期金利は低い状況にあり、金価格は再度1,900ドルに戻す勢いで、とても買いにはいけません。しかし、1,000ドル幅の変動は年間2から3回は起きていますので、次の下げの機会を狙おうと思っています。皆さんはどう思われますか。