インフレについて考える(その1)…インフレ及びデフレの実態を知る

1. インフレ・デフレの定義

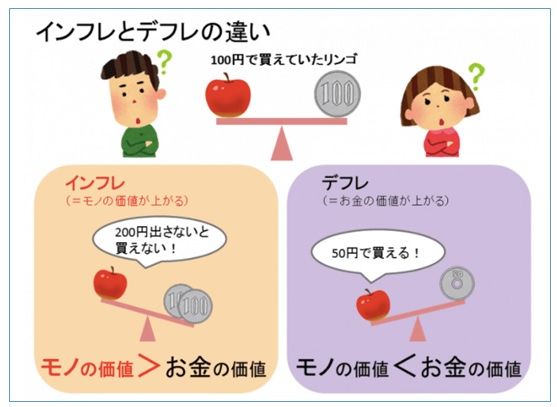

インフレ(インフレーション)とは、物価が継続的に上昇する状態で、通貨の価値は下がります。たとえば、りんご1個50円だったのが、翌日には100円になるという状況です。

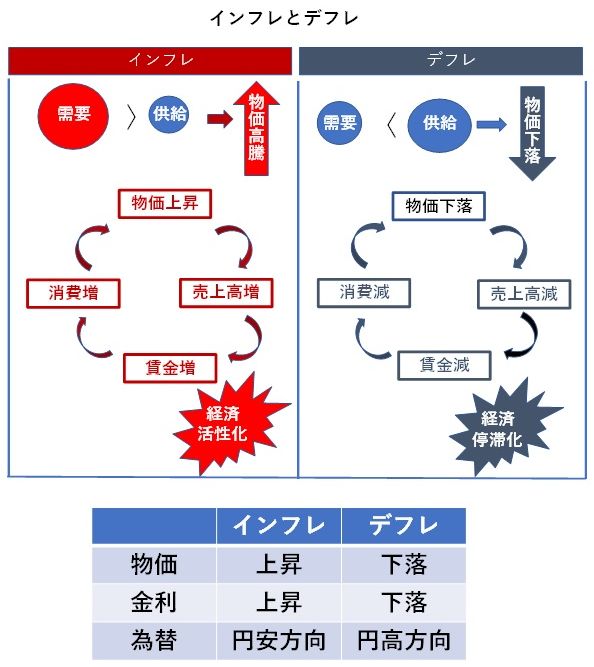

景気が良くなると、インフレが起こりやすくなります。インフレ時には、企業の売上が増加し、従業員の給料が増え、モノを買おうとする意欲が生まれる、という循環が生まれます。しかし、物価の上昇以上に収入が上がらなければ、生活は苦しいものになります。短期間のうちに物価が2倍や3倍になることもあり、これをハイパーインフレと呼んでいます。日本では第ニ次世界大戦後にハイパーインフレになりました。

一方、デフレ(デフレーション)とは、物価が継続的に下落する状態をいい、通貨の価値が上がります。りんご1個100円だったのが、翌日には50円に値が下がる状況ですね。物価が安くなるからといって、デフレが良いわけではありません。モノの値段が下がり企業の売上が減少すると、従業員の給与がカットされ、長引けば雇用も不安定になります。そうなると人々は購買意欲がなくなり、企業の売上がさらに下がります。この状態をデフレスパイラルといいます。最近は、このようなデフレスパイラルを払拭しようとして、インフレ目標を設定する動きがあります。ちなみに日本は2%に設定しています。

2. インフレのメリット・デメリット

インフレは、好況下でモノ・サービスに対する需要が増加し、供給を上回ることで発生します。モノの価格が上がっていくため、消費者は買い物を先延ばしにせず「安いうちに買おう」という心理が働きます。そうして消費が活発になればなるほど、企業は売上が増えるため利益の改善が見込まれ、従業員の給料も上がるなど、社会にお金が循環して景気は上昇します。

一見すればインフレは良い面ばかりのように感じますが、デメリットもあります。それは「お金の価値が下がる」ということです。1円の価値が下がれば、例えばコツコツ貯めてきた貯蓄の価値も下がってしまうのです。例えば200万円の車を購入するために一生懸命200万円貯めたとしても、インフレによって車の値段が300万円に上がってしまえば、その車を買うことはできなくなります。これが、お金の価値が下がってしまうということです。これをインフレリスクといい、特に現金や固定金利の定期預金、債券などはインフレリスクに弱い側面を持っているので、きちんと理解しておくことが重要です。例えば、昔の金利で購入した債権は、インフレ時は価値が下がっているので、誰も買ってくれません。2022年現在、世界ではコロナ禍による物流停滞とロシアのウクライナ侵攻とでこのインフレが発生しています。

3. デフレのメリット・デメリット

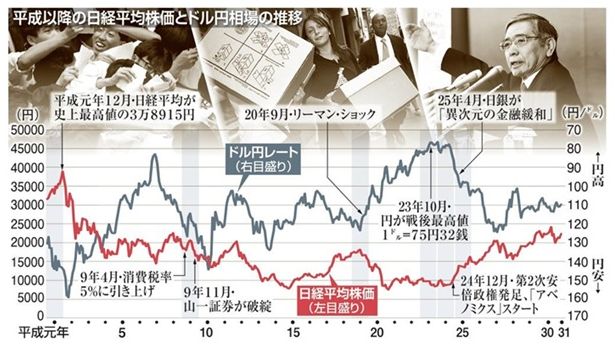

デフレは、不況下でモノやサービスに対する需要が減少し、供給を下回ることで発生します。モノの価格が安くなる「デフレ」においては、消費者は「もう少し待てばさらに安くなるのではないか」「もう少しお金に余裕があるときに買おう」など、買い控えの心理が働くため、どんどんモノが売れにくくなります。企業は売上が上がらず、「利益の減少にともなって従業員への報酬を減らす」「設備投資を抑える」などの対策をとるため社会にお金が回らなくなり、景気が悪化してしまうのです。これをデフレスパイラルと呼びます。1986年から1992年にかけて地価と株価の高騰でバブルを経験した日本は、バブルの崩壊とともにデフレに襲われ「失われた20年」を経験しました。

また、物価が下がることでお金の価値が上がります。これは、貯蓄をしている人にとっては朗報ですが、借入をしている人にとってはツラいことです。借りた当初より1円の価値が上がってしまうため、より返済に苦労することになります。このような物価の変動を極力おさえるために、中央銀行が「公開市場操作」などの金融政策を実施するのです。物価の安定をはかり、適正に管理することが、中央銀行が金融政策を担ううえでの目的となります。

4. スタグフレーション

もうひとつ、おさえておきたい経済現象として「スタグフレーション」があります。スタグフレーションとは、景気が後退しているにも関わらず、インフレが同時進行してしまう現象です。「不況下のインフレ」ともいえます。インフレで物価が上がり続けているのに、景気は低迷してお金の価値も下がってしまうという極めて厳しい経済状況です。

通常、景気の停滞によって需要が落ち込めばデフレとなりますが、例えば原油価格の高騰など、原材料などの価格上昇などをきっかけに、不景気なのに物価は上昇してしまうということがあります。1970年代のオイルショックがまさにそれです。景気悪化でデフレ必至に思えるポストコロナにおいても、輸入価格の高騰や物流コスト増大など、多くのインフレ要因が存在しています。そのため、今回のコロナ禍による物流停滞の影響で航空貨物運賃が急騰した時には、このスタグフレーションが発生してしまうのではないかと懸念する声もありました。

5. スローフレーション

スローフレーションは緩やかな成長(スローグロース)とインフレーションを組み合わせた造語です。景気停滞と物価高が併存するスタグレーションと対比して使われることが多い様です。スローフレーション下では景気は減速しつつも拡大するが、スタグフレーションはマイナス成長も含め明確な停滞に陥る点が異なります。

米国の2021年7~9月期の実質国内総生産(GDP)速報値の伸びは前年比年率換算で2.0%。6%台だった前期から減速したものの、プラス成長は保つ。「供給制約や中国景気の減速で景況感はいったん鈍化したが、今後は需要回復が見込まれる。」というのがスローフレーションを意識した市場のメインシナリオでした。

6. インフレ高進は「1時的」との見方

PGIM最高経営責任者 ディビッド・ハント氏

2021年11月20日時点での予測ですが、ハント氏はインフレ高進は「一時的」であり、今後2年間は一時的に上昇する局面があるかもしれないが、24年までにインフレ率は2%以下になるだろうと予測されています。インフレが長引くとみる人は長期的なデフレ要因を十分考慮していないとし、予測の根拠として3点挙げています。

根拠1…デジタルトランスフォーメーション(DX)が遅々として進まないこと

買い物やサービス消費がオンラインに 移りDXが進むと価格は下がります。

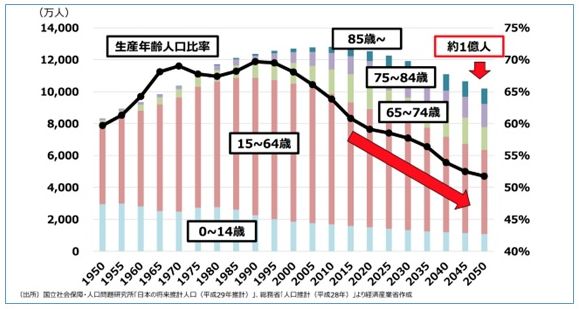

根拠2…労働人口の減少という人口動態

人口動態の観点では引退する人の数に比べて働く人の数が減ると、個人消費の縮小につながり価格は下がります。今回この両方が新型コロナウィルスの感染拡大流行(パンデミック)期間中に加速しました。「この2つの要因が過去10年間、インフレ

率を低下させてきました。今後もこの傾向が続く」と主張しています。」

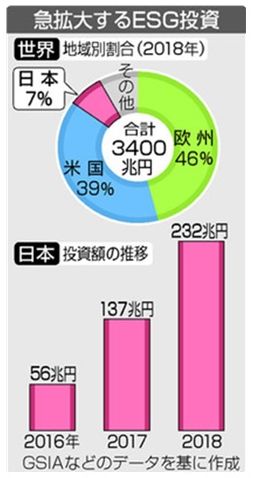

根拠3…気候変動対策を重視するESG投資のエネルギーコスト上昇への関与

現在のエネルギー価格上昇は、需要の急拡大に対し供給を増やせていないためだと考えられています。石油やガスへの投資が継続されなければ、懸念すべき長期の問題になります。また再生可能エネルギーへの移行は10年がかりで進めるもので、移行のための資金を企業に提供する必要があるからです。

今後の金融政策は次の様に展望しています。「米国では22年にも利上げがあるだろう。懸念しているのは米連邦準備理事会(FRB)が完全雇用の状態に戻そうと躍起になることです。パンデミックの間、人々が働くことをやめたり、企業が業務を自動化したりしました。ただ、完全雇用までの道のりは長く、FRBは労働市場のためにアクセルを踏み続けなければならないというプレッシャーにさらされます。これが非常に危険です。金融政策が失敗する可能性の高い時代に向かっています。」

因みに、完全雇用とは、マクロ経済学上の概念であり、ある経済全体で非自発的失業が存在しない状態。一般的には働く意欲と能力をもち,現行の賃金水準で就業を希望するすべての人が雇用されている状態を言います。

7. インフレは2022年も中期目標の2%を上回る予想

ケイガン・キャピタル創業者・最高投資責任者 中川成久氏

中川氏は、FRBが重視するコアの個人消費支出(PCE)物価指数の上昇率は2022年も中期目標の2%を上回ると予想しています。そして、インフレはFRBの想定より長引くとみています。22年半ばと予想される量的緩和縮小(テーパリング)の終了時でもコアPCEは3%程度と高止まりし、すぐに利上げに踏み切る可能性があると考えています。さらに22年末も2.5%を超える水準だろうと予想しています。物価を押し上げる要因として下記3点を挙げています。

要因1…早期退職の増加

新型コロナの大流行で米国の非労働力人口は500万人ほど増えました。コロナ禍をきっかけに早期退職した人が160万人ほど含まれるとみています。引退した人は労働市場に戻りません。労働参加率が伸び悩み、人手不足で賃金が上がり、インフレ圧力が高まります。

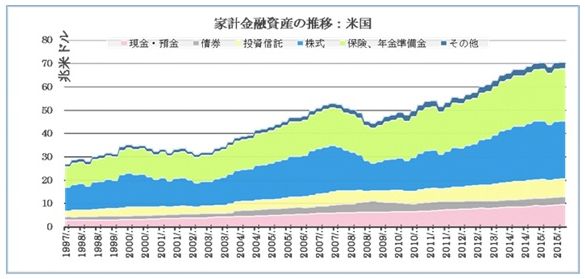

要因2…米国の家計の貯蓄増加

各種給付や消費の抑制で国内総生産(GDP比)12%相当の過剰貯蓄があります。一気に一気に消費に回れば需給ギャップがプラス10%近くに達する規模で物価上昇に拍車がかかります。

要因3…脱炭素の潮流も長期的な物価上昇圧力となる点

各国が炭素の価格付け制度を導入し始め、現時点で二酸化炭素排出1トンあたり平均3ドル程度になっています。国際通貨基金(IMF)によると気温上昇を2度未満に抑えるなら30年までに75ドルに引き上げる必要があります。これは8年間、世界の物価を年率0.7%押し上げる要因に相当します。

インフレは日本に波及するのかという点ですが、日本は特にサービス業で労働生産性が伸びず実質賃金も上がっていません。一時的に期待インフレ率が上昇しても、賃金が上がらなければ持続しないと考えられます。世界の景気サイクルは拡大の最終局面です。失業率が低下し金融引き締めに入り、景気が後退し始めるでしょう。株式などリスク資産の値動きは荒くなるとみています。

2022年10月現在、世界ではインフレが進んでおり、FRBの金融政策に目が離せません。NY株式はFRBの利上げ政策に一喜一憂していて、日本株もこれに沿って動いています。当面は、ニューヨーク市場の成り行きを見守るしか手がないようですが、皆さんどう思われますか。