為替問題と貿易事業(その2)…「悪い円安」に悩む日銀

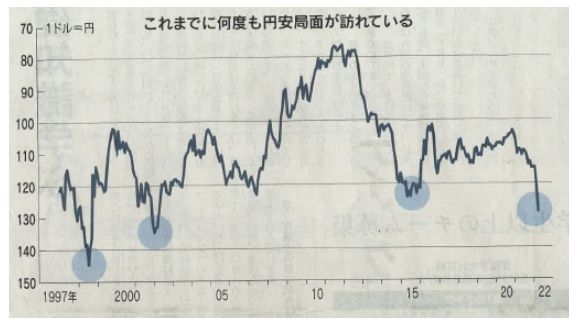

20年ぶりの円安

円相場は2022年4月に入り、およそ20年ぶりの円安・ドル高水準を記録しましした。きっかけは、新型コロナウィルス後の世界的なインフレ不安とロシアによるウクライナ侵攻です。2021年以降、コロナ下の長い自粛生活の反動による消費の急拡大に対し、生産や流通が対応できずに物価が高騰しました。2022年に入り、エネルギーや食料の主生産地であるロシアとウクライナの武力衝突が起きたことで、世界的なインフレ不安が一段と高まりました。

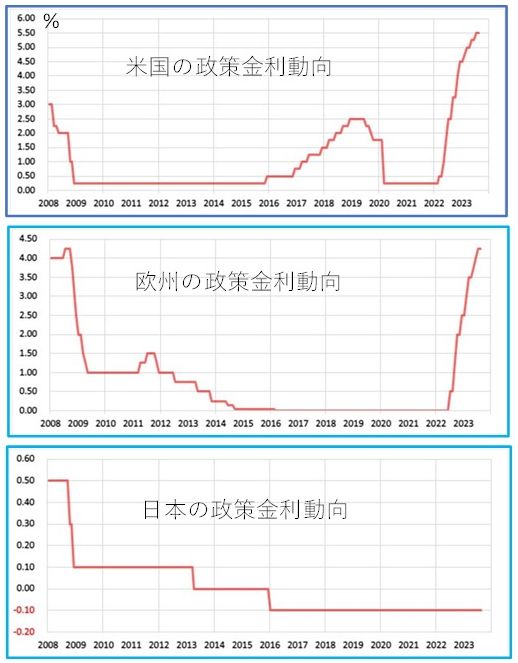

景気回復で先行する米連邦準備調査委員会(FRB)は3月から、インフレを抑えるために政策金利の引き上げに着手しました。欧州中央銀行(ESB)も先行きの利上げをにらんで量的緩和政策の縮小に踏み出しました。一方、景気回復が遅れる日本は大規模な金融緩和政策を続ける方針を堅持し、日米間の金利差が急拡大しました。投資マネーは金利が高い通貨に流れやすく、結果として円からドルやユーロへ、つまり円安・ドル高、円安・ユーロ高が進みました。

この時期「悪い円安」と呼ばれていますが、それは円安が商品やサービスの値上げを引き起こしているからでした。エネルギーや食料の自給率が極端に低い日本の場合、原油や小麦などの大半を輸入に頼らざるを得ません。世界的なインフレで値段が上がっているうえ、大幅な円安で円に換算した時の輸入品価格が高騰しました。国内製品も生産や流通の過程でガソリンや電気を使うため、値上げせざるを得ない状況に追い込まれました。

海外生産シフトによる円安

円安の背景は金利差だけではありません。日本企業の海外生産シフトの結果としての国際収支構造や対外資産構成の変化も、底流で円安要因として働いています。

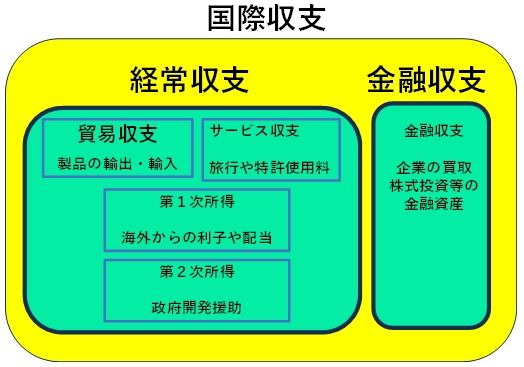

下図に国際収支、経常収支、金融収支、貿易収支の関係を示します。

経常収支は、貿易・サービス収支、海外からの利子や配当からなる第一次所得収支、政府開発援助からなる第二次所得収支の合計のことを言います。この経常収支に企業の買取や株式投資などによる金融資産のやり取りである金融収支を併せたものが、国際収支になります。また貿易収支は単に製品の輸出・輸入に伴う収支のことです。国際収支は、ある期間に国が国際的に行ったすべての金銭的取引を表していますが、貿易収支では、物理的な品目だけを説明します。

まず、国際収支の内訳をみると、かつて巨額の黒字を誇った貿易収支も、近年はゼロ近傍です。代って経常黒字を支えているのは専ら第一次所得収支、とくに投資収益収支です。しかも、投資収益の主体は、今や証券投資ではなく、直接投資による海外現地法人が稼ぐ収益であるわけです。

だが、この直接投資収益は計算上は投資収益にカウントされるにしても、実態はほとんどが海外法人の内部留保であり、日本に送金されることはありません。つまり、経常収支は黒字でも、為替需給上は円を買って送金することがないため、円高になりにくい構造に変化しているのです。

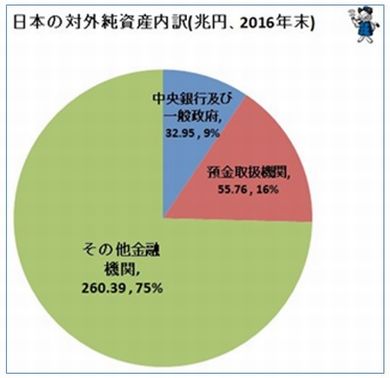

またストックの面でも、日本はいまだ世界一の対外純資産国です。その内訳ですが、海外の土地や工場への直接投資のウェートが増えています。以前は、金融危機であれ天変地異であれ、何かショックが起きるたびに、日本へ海外資産が還流するとの思惑から円が買われたものでした。いわゆるリスクオフの円高です。だが直接投資は簡単に還流できないので、今ではリスクオフの円高は生じにくくなっています。

ウクライナ危機の現在、原材料価格の高騰で貿易収支は赤字が拡大しています。一方、戦争でもリスクオフの円高は起こらず、これらが1つの円安要因となっています。

もちろん「円安は日本経済にプラス」と能天気に言えるなら問題ありませんが、実態は非常に懐疑的です。日本が巨額の財政赤字を抱かえながら何とか持ちこたえているのは、経常黒字で国債を国内資金で消化できるからであり、世界一の対外純資産への信頼があるからです。しかし、経常黒字のほとんどは勘定上の数字にすぎず、対外純資産も国内に還流できない部分が大きいことを考えますと、安心してばかりはいられません。皆さんはどう思われますか。